新药研发格调之分:中国看需求 美国看突破

2014年获准新药的情况,透视出两国最明显的区别:中国以市场需求为导向,而美国以突破性为导向。

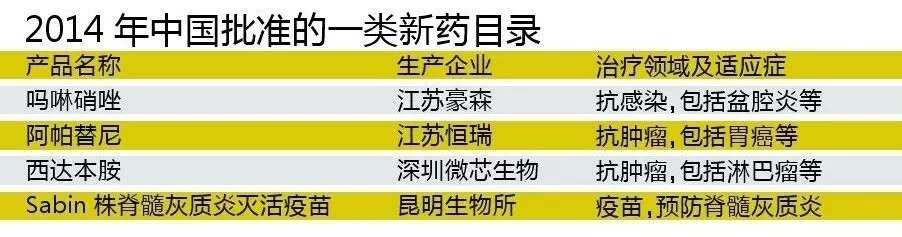

2014年,美国和中国分别批准了41个和4个全新药物。按照FDA的标准,2014年美国批准了30种新分子实体(NME)和11种新生物制品(BLA)。而按照中国CFDA的标准,2014年中国批准了3个一类化药新药和1个一类生物制品。

尽管从数量上看,中国的获批新药数依然远低于美国,但差距已经在缩小。中国新药获批数量稳步增加,且具有较高水平的新药越来越多,以往多见的伪一类新药逐渐减少。目前中国正在申报生产的一类新药达数十个,正在开展临床研究的品种达上百种。在国家政策加大新药创新引导扶持力度,以及企业对新药创新投入日益增加的大背景下,中美间新药获批数量的差距必将进一步缩小。

当然,中国和美国的新药创新水平还有一定的差距,另外创新的方向也有较大差异。尽管都以临床需求为导向,但中国的新药创新多属于me-better,在已上市品种的基础上优化而成,缺乏突破性创新。2014年获批的4个一类新药虽然各具特色,但从机理或者临床治疗的影响上多不具备突破性优势。

但美国的新药则不同,41个获批的品种中,不少品种具有突破性创新意义。其中,有9个品种被FDA授予“突破性药物”认定,分别是肺癌用药Zykadia、白血病用药Zydelig和Blincyto、丙肝复方制剂Harvoni和Viekira Pak、黑色素瘤用药Keytruda和Opdivo以及特发性肺纤维化用药Ofev和Esbriet。

除了以上9个品种,具有巨大意义的还包括首个获批治疗盲人非24小时睡眠-觉醒障碍的药物Hetlioz,首个批准用于治疗ⅣA型黏多糖贮积症的药物Vimizim,心脏疾病抗血栓特效药Zontivity,首个批准用于斑块型银屑病治疗的PDE4抑制剂Otezla等8个品种。

这17个品种被FDA认为是“First-in-Class drug”。

此外,我们还能看到美国制药企业的人文关怀。不同于中国新药几乎都针对多发病和疑难病,美国获批的41个品种中超过三分之一的品种属于孤儿药,所涉及的疾病名称非常陌生,如戈谢氏病(Gaucher病)、多中心卡斯特莱曼病(MCD)和全身脂肪代谢障碍。开发这些孤儿药,制药企业要冒巨大风险,而回报却很难达到常见病用药的水平。

FDA对孤儿药的开发一直非常鼓励,给予孤儿药开发很多政策支持,这降低了制药企业的开发风险,并且对孤儿药上市后的定价和医保报销,美国都给予特别的政策支持。

尽管产品刚刚上市,未来还存在太多不确定性,不过从产品特点和临床需求等方面评估,还是可以寻找出一些值得重点关注的品种。在此,笔者选出4个中国获批的一类新药和8个2014年美国获批的新药,分析其特点并预测其未来。

中国:4只一类新药市场前景

Sabin株脊髓灰质炎灭活疫苗(埃必维)

开发者:昆明生物所

看点:全球率先上市,替代糖丸

疫苗是疾病控制和治疗性价比非常高的一类产品。在中国,最被人熟知的疫苗是“糖丸”,脊髓灰质炎疫苗中的一种。临床用于脊髓灰质炎的疫苗曾经包括两类,分别是美国科学家Jonas Edward Salk发明的Salk株灭活疫苗,以及美国科学家Albert Sabin研发的Sabin株口服减毒活疫苗。

Salk株灭活疫苗的优势在于不良反应小,但生产成本高,同时因为Salk株属于强毒株,故生产需要较高的安全防护水平。Sabin株减活疫苗生产便利,价格低,口服给药非常方便,但由于属于减活疫苗,不能完全消除毒性,故其存在一个较低比例的服用疫苗导致脊髓灰质炎的风险。在印尼、尼日利亚以及中国贵州等地,都曾出现过较为严重的服用Sabin株减活疫苗导致的脊髓灰质炎发病事件,全球每年报道的病例有250例以上。尽管比例很低,但一旦发生,基本不能逆转,导致患儿残疾等严重后果。

为了解决现有问题,全球也在开展很多新疫苗的研究,比如用毒性低的Sabin株生产制备灭活疫苗。就此,中国率先实现了Sabin株灭活疫苗成功上市,该产品由昆明生物所研发。灭活疫苗的毒性大幅降低,基本不会出现疫苗导致的脊髓灰质炎,同时用Sabin株制备也降低了生产难度、安全风险和生产成本。

【前景分析】目前中国减活疫苗是计划免疫疫苗,用量巨大;而现有的进口灭活疫苗不属于计划免疫且价格高,使用并不广泛。Sabin株灭活疫苗相比于糖丸更为安全,价格也大幅低于现有的灭活疫苗,因此CFDA已建议将新疫苗列入计划免疫,而WHO也在和生产方商谈将该疫苗引入全球根除脊髓灰质炎计划中。

西达本胺(爱谱沙)

开发者:深圳微芯

看点:全球首个口服HDAC抑制剂

西达本胺的商品名为爱谱沙,是深圳微芯生物自主研发的具有全新化学结构且获全球专利授权的亚型选择性组蛋白去乙酰化酶(HDAC)抑制剂,属于全新作用机制的表观遗传调控类新型靶向抗肿瘤药。目前西达本胺针对复发或难治性外周T细胞淋巴瘤的适应症已经获批,同时还在美国开展Ⅰ期临床。

西达本胺是一个很值得称赞的品种,其针对的是非常新的HDAC靶点,目前作用于该靶点治疗淋巴瘤的药物全球仅有数个获批,包括belinostat和romidepsin,而西达本胺是目前唯一一个口服的该类药物。根据欧美的报道,外周T细胞淋巴瘤发病率不超过2/10万,属于罕见病,因此开发难度大,风险也高。临床研究结果显示,其主要疗效指标客观缓解率为28%,3个月的持续缓解率为24%,用药安全性明显优于国际同类药物。

【前景分析】鉴于两个相似竞品都被业界预测未来将实现数亿美元销售额,西达本胺作为口服用药更为便利,加之其肺癌和乳腺癌都在进行Ⅱ期临床,有望获批,都预示着西达本胺将具有不错的市场前景。

阿帕替尼(艾坦)

开发者:江苏恒瑞

看点:比埃克替尼适应症更广

阿帕替尼是由江苏恒瑞开发的抗肿瘤酪氨酸激酶抑制剂,于2014年上市,商品名为“艾坦”。

阿帕替尼是中国第二个获批的小分子靶向抗肿瘤药物,其对VEGFR-2的抑制作用远强于其他已上市同类药物。阿帕替尼还是全球第一个被证实对晚期胃癌安全有效的小分子抗血管生成靶向药物,Ⅲ期临床结果显示其能平均延长2.6个月生存期。与此同时,阿帕替尼有望用于包括肺癌和肝癌在内的多种实体肿瘤。

【前景分析】由于适用范围更广,故阿帕替尼的市场潜力不亚于中国首个获批的小分子靶向抗肿瘤药埃克替尼。埃克替尼目前上市仅4年,样本医院年销售额已经超过1.5亿元。

吗啉硝唑(迈灵达)

开发者:江苏豪森

看点:产品特点不亚于左奥硝唑

吗啉硝唑是硝基咪唑类抗厌氧菌类药物,同类药物包括替硝唑、甲硝唑和奥硝唑等。

硝基咪唑类药物对于厌氧菌、滴虫和阿米巴原虫都有确切的疗效。然而长期使用硝基咪唑类药物也存在一些问题,如耐药、不良反应等。吗啉硝唑是江苏豪森研发的最新一代硝基咪唑类药物,于2014年获批上市,商品名为迈灵达。根据相关报道,吗啉硝唑研发了13年,抗厌氧菌活性强、起效快、耐受性好,并且使用安全。

【前景分析】目前硝基咪唑类市场基本保持平稳,但也能看出降价和限抗对该市场有一定影响。吗啉硝唑属于注射剂,2014年样本医院硝基咪唑类注射剂年销售额3.39亿元,同比增长10%。其中,左奥硝唑作为新一代药物增长迅速,夺去了一部分奥硝唑的市场,而替硝唑和甲硝唑则市场份额萎缩。作为全新的硝基咪唑类药物,吗啉硝唑在产品特点和政策支持上都不低于左奥硝唑,有望取得更大的市场份额。